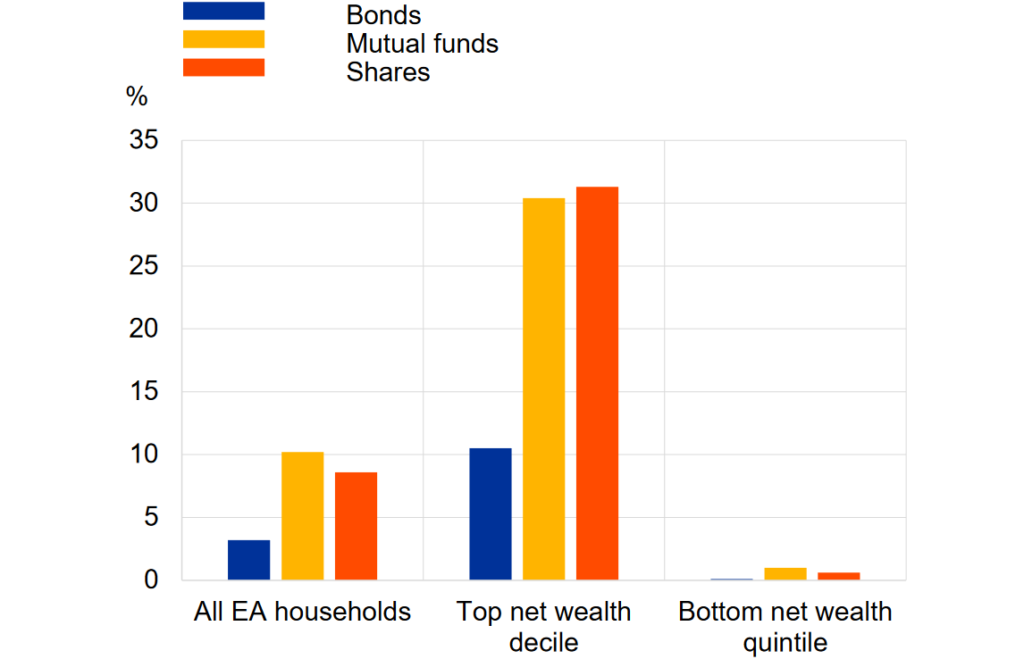

Zentralbanken können durch ihre Geldpolitik den Wert von Finanzprodukten ändern und somit potenziell Vermögensungleichheit befeuern. Denn nur die wenigsten Menschen besitzen überhaupt Wertpapiere. Und so profitieren auch nur Wenige unmittelbar von steigenden Preisen für Wertpapiere. Nämlich diejenigen, die bereits sehr vermögend sind. Spätestens seit der globalen Finanzkrise 2007–2008 regen sich deshalb vereinzelt kritische Stimmen, nach denen Zentralbanken mit ihren Interventionen auf Finanzmärkten Ungleichheit verschärfen (Coppola, 2019). Im Fokus stehen insbesondere Anleihekaufprogramme, bei denen Zentralbanken selbst Wertpapiere nachfragen (das sogenannte quantitative easing). In Krisenzeiten bleibt Zentralbanken keine wirkliche Wahl. Sie müssen Finanzmärkte stabilisieren. Allerdings ließen sich die damit einhergehenden Auswirkungen auf die Vermögensverteilung mithilfe einer angepassten Steuergestaltung und durch Staatsausgaben ausgleichen.

Zentralbanken als Stütze von Finanzmärkten

Zentralbanken sind heutzutage auf Finanzmärkte angewiesen. Wie sich diese Situation eingestellt hat, lässt sich an historischen Entwicklungen zurückverfolgen. Ausgehend von der Bank of England (James, 2020) hat sich inflation targeting als moderne Form der Geldpolitik international durchgesetzt. Mit ihrer Setzung des Leitzinses beeinflussen Zentralbanken die Kosten für die Aufnahme von Krediten. Hohe Zinsen verteuern Kredite, was zu einer Verknappung der Geldmenge führt und so Inflation dämpft. Indirekt bremst dies das Wirtschaftswachstum.

Um diesen Mechanismus zu stärken, wurde die Liberalisierung von Finanzmärkten auch durch Zentralbanken vorangetrieben, weil ihre Preissignale in integrierten Geldmärkten an die unterschiedlichsten wirtschaftlichen Akteure weitergegeben werden (Wansleben, 2022, S. 143–174). Integriert werden Geldmärkte durch Finanzintermediäre, welche bankähnliche Tätigkeiten ausführen, indem sie Finanzprodukte handeln. Durch Käufe und Verkäufe von Wertpapieren wird beispielsweise zwischen Geldmarkt- und Hedgefonds vermittelt. Dieser Zwischenhandel spielte eine entscheidende Rolle in der globalen Finanzkrise. So wird der Beginn der Finanzkrise mit der Pleite der Investmentbank Lehman Brothers datiert, die mit drastisch abwertenden Finanzprodukten belastet war. Doch selbst unter dem Eindruck der Finanzkrise und ihrer Folgen setzte sich die Europäische Zentralbank noch für eine Stärkung von Teilmärkten des Finanzsystems ein, auf denen Finanzintermediäre wie Investmentfonds tätig sind, denn diese Märkte bilden die Infrastruktur für ihre Geldpolitik (Braun, 2020).

Unkonventionelle Geldpolitik und Vermögensungleichheit

Mit Zinsen nahe null ließ sich die Finanzkrise schnell nicht mehr mit weiteren Zinssenkungen bekämpfen. Damit hatte das inflation targeting ausgedient. Deswegen ergriffen Zentralbanken unkonventionelle Maßnahmen, allen voran das quantitative easing, bei dem meist langfristige öffentliche und private Wertpapiere aufgekauft werden. Die Nachfrage der Zentralbanken lässt den Wert dieser Papiere steigen. Sowohl die Federal Reserve als auch die Bank of England begannen in der Finanzkrise zudem als market maker für Finanzintermediäre einzuspringen, um deren Tätigkeiten so wiederzubeleben (Wullweber, 2021, S. 207–217). Während der Covid-19-Krise wurden diese Maßnahmen in ihrem Umfang ausgeweitet. Hiervon profitieren jedoch nicht unbedingt alle Teile der Bevölkerung gleichermaßen. Auf diesen Umstand verweist mit Isabel Schnabel (2021) sogar ein Mitglied des Direktoriums der Europäischen Zentralbank:

„Central banks purchasing longer-dated assets disproportionally benefit wealthier households whose assets tend to have longer durations than their liabilities.”

Auch wenn – wie bspw. der ehemalige US-Notenbankchef Ben Bernanke (2015) entgegnet – quantitative easing ärmere Haushalte vor Arbeitsplatzverlusten schützt, begünstigen steigende Preise auf den Finanzmärkten einen weiteren Vermögensaufbau durch reiche Personen.

Anteil der Haushalte in Besitz von Anleihen, Anteilen an Investmentfonds und Aktien

Verteilungseffekte von Geldpolitik lassen sich von Staaten korrigieren

Wie viele andere Zentralbanken ist die Europäische Zentralbank politisch unabhängig und verfolgt als vorrangiges Ziel Preisniveaustabilität. Verteilungseffekte ihrer Geldpolitik erscheinen allenfalls als Nebenfolgen, die wenn möglich zu minimieren sind. Damit ist nicht gesagt, dass die Maßnahmen der Zentralbanken in der Finanzkrise und der Covid-19-Krise nicht notwendig waren, um die Wirtschaft zu stabilisieren. Geldpolitik hängt aber nicht im luftleeren Raum und lässt sich durch Fiskalpolitik ergänzen. Wenn sich der Staat in Krisen ganz zurückzieht, zwingt dies Zentralbanken nur dazu ihre Maßnahmen zur Stabilisierung der Wirtschaft im Gegenzug auszuweiten (El-Erian, 2016). Insofern werden Staaten gebraucht, die den Verteilungseffekten von Geldpolitik entgegenwirken, indem untere Vermögensschichten durch Staatsausgaben und eine angepasste Steuergestaltung entsprechend entlastet werden (Coppola, 2019).

Moritz Uhl war Teilnehmer des 15. Jahrgangs der Wirtschaftspolitischen Akademie

Literatur

Bernanke, B. S. (2015, 1. Juni). Monetary policy and inequality. Brookings. Abgerufen am 27. Juli 2023, von https://www.brookings.edu/articles/monetary-policy-and-inequality/

Braun, B. (2020). Central banking and the infrastructural power of finance: The case of ECB support for repo and securitization markets. Socio-Economic Review, 18(2), 395–418. https://doi.org/10.1093/ser/mwy008

Coppola, F. (2019). The case for people’s quantitative easing. Polity.

El-Erian, M. A. (2016). The only game in town: Central banks, instability, and avoiding the next collapse. Yale University Press.

European Central Bank. (2020). The household finance and consumption survey: Results from the 2017 wave. Publications Office. https://data.europa.eu/doi/10.2866/776370

James, H. (2020). Making a modern central bank: The Bank of England 1979-2003. Cambridge University Press.

Schnabel, I. (2021, November 9). Monetary policy and inequality. European Central Bank. https://www.ecb.europa.eu/press/key/date/2021/html/ecb.sp211109_2~cca25b0a68.en.html

Wansleben, L. (2022). The rise of central banks: State power in financial capitalism. Harvard University Press.

Wullweber, J. (2021). Zentralbankkapitalismus: Transformationen des globalen Finanzsystems in Krisenzeiten (Erste Auflage, Originalausgabe). Suhrkamp.